Spesso l’esportatore si trova di fronte ad operazioni di triangolazione, vale a dire vendite che prevedono la consegna dei beni ad un soggetto diverso dal cliente con il quale intrattiene il rapporto economico.

A volte l’operazione nasce come triangolare, in quanto già in fase di ordine è prevista la consegna ad un soggetto diverso, altre volte il cambio del destinatario avviene in corso d’opera in tempistiche a volte incompatibili con la corretta configurazione dell’operazione. Molti esportatori hanno come clienti grandi gruppi internazionali, con un forte potere contrattuale, che a volte decidono solo in prossimità della consegna chi sono i soggetti coinvolti.

Se la triangolazione coinvolge almeno un soggetto non italiano dobbiamo prestare molta attenzione; se i soggetti non residenti sono due dobbiamo individuare la cosiddetta “triangolazione anomala”.

Anche se il nostro cliente è un soggetto estero la triangolazione potrebbe essere assoggettata ad IVA.

L’esportatore, o colui che effettua cessioni intracomunitarie, si aspetta di non dovere mai addebitare l’IVA italiana al suo cliente non residente, che difficilmente sarebbe disposto a pagarla, in modo particolare se questo non è stato preliminarmente concordato.

E’ necessario saper individuare al volo le situazioni anomale

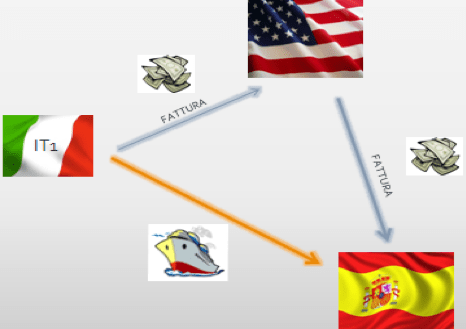

Ipotizziamo ad esempio che il nostro cliente USA, per il quale stiamo ultimando una commessa, ci chieda di spedire il carico direttamente in Spagna. Apparentemente non ci sono problemi, ma se approfondiamo la questione ci rendiamo conto che dovremo emettere fattura al nostro cliente USA addebitando l’IVA al 22%.

Per quale ragione ci troviamo ad addebitare l’IVA ad un soggetto estero?

Perché l’italiano non diventi debitore di IVA nei confronti dell’amministrazione finanziaria, è necessario che ponga in essere una di queste due operazioni:

- esportazione art. 8) DPR 633/72: perché si realizzi i beni devono lasciare il territorio della UE ed è necessario acquisirne prova documentale (MRN di uscita conclusa).

- cessione intracomunitaria art. 41 DL 331/93: perché esista sono necessarie tre condizioni:

- gli operatori economici devono essere identificati in due diverse nazioni della UE

- i beni devono fisicamente transitare tra due diverse nazioni UE

- deve avvenire il passaggio di proprietà dei beni a titolo oneroso

In questo caso i beni transitano tra due diversi stati UE (Italia e Spagna), quindi non è un’esportazione, avviene il passaggio di proprietà dei beni a titolo oneroso (il cliente USA ci paga), ma gli operatori economici non sono identificati in due diverse nazioni UE, perché noi siamo italiani ed il cliente è statunitense.

L’operazione non è né un’esportazione né una cessione intracomunitariae di conseguenza è soggetta ad IVA.

Che fare in questi casi?

- Molto spesso il problema si risolve da solo perché il cliente extracomunitario, soprattutto se fa parte di un gruppo internazionale e/o è un’azienda che spesso commercia con l’Unione Europea, è identificato ai fini IVA in uno stato appartenente alla UE. Di conseguenza l’operazione si riduce ad una triangolazione con l’intervento di due soggetti comunitari: è necessario chiedere la partita IVA UE al nostro cliente estero.

- È evidente l’importanza di configurare l’operazione correttamente a monte. Quindi già in fase di offerta è indispensabile chiedere:

- Chi acquista i beni?

- Chi paga?

- Dove devono essere consegnati?

- È anche raccomandabile prevedere delle clausole di salvaguardianel contratto o nella documentazione commerciale, atte ad ottenere il rimborso dell’IVA da parte del soggetto extracomunitario qualora i requisiti per la non imponibilità non si realizzino

- Conoscere bene l’attività del cliente aiuta a prevenire questo tipo di situazioni e ad individuare le possibili criticità. Che cosa fa il cliente con i nostri prodotti? Li rivende? Li utilizza per la sua produzione? Ha sedi in varie nazioni?